Pierwszą rzeczą, którą robi przedsiębiorca, jeżeli jego dłużnik nie chce mu zapłacić, to wysłanie wezwania do zapłaty. Czy wiesz, że wezwanie do zapłaty nie przerywa biegu przedawnienia? Dlatego warto poznać wszystkie sposoby i narzędzia, które mogą spowodować, że miękka windykacja będzie skuteczna i przyniesie zamierzony efekt. Przyjrzyjmy się, z jakich narzędzi warto skorzystać w ramach windykacji miękkiej, aby odzyskać swoje należności.

Pod nazwą windykacji miękkiej kryją się pierwsze środki, jakie możemy podjąć, aby wezwać zobowiązanego do uregulowania stosownych należności. Mówimy tu o wezwaniu do zapłaty, ale również o kwestiach, które mogą spowodować przerwanie biegu przedawnienia, czyli uznanie długu. W ostateczności możemy też naszego dłużnika wpisać do rejestru typu KRD albo BIG.

Windykacja miękka, czyli windykacja polubowna

Windykacja miękka to łagodna forma wezwania zobowiązanego do uregulowania zaległości i ma na celu zmotywowanie dłużnika i uświadomienie mu, że nieuregulowanie zobowiązań wobec wierzycieli może wkrótce skutkować egzekucją długu, co może przyczynić się do pogorszenia sytuacji potencjalnego dłużnika. Miękka windykacja dąży do uzyskania spłaty zadłużenia na warunkach akceptowalnych dla obu stron. Znajduje również zastosowanie przy ściąganiu należności długoterminowych.

Miękka Windykacja – Etapy odzyskiwania należności

W ramach windykacji miękkiej wyróżniamy trzy etapy:

- Wezwanie do zapłaty.

- Uznanie długu.

- Ewentualny wpis do rejestru.

Windykacja miękka wchodzi w grę, kiedy zawarliśmy umowę, wykonaliśmy usługę, dostarczyliśmy towar i wystawiliśmy fakturę. Przedsiębiorca musi odprowadzić podatek dochodowy, a jeżeli prowadzi jednoosobową działalność gospodarczą, to również składkę zdrowotną od dochodu. Zapłacił również podatek VAT, podwykonawcom i pracownikom, ponosząc szereg kosztów, i oczekuje, że kontrahent ureguluje fakturę. Gdy mija termin płatności, roszczenie jest wymagalne, a płatności dalej nie ma. Choć można by od razu pomyśleć o windykacji twardej (pójściu do sądu, co wiąże się z kosztami), warto wykorzystać narzędzia miękkiej windykacji.

Wezwanie do Zapłaty

Pierwszym krokiem stosowanym przez przedsiębiorców jest przygotowanie i wysłanie wezwania do zapłaty listem poleconym do dłużnika. Jest to dobre rozwiązanie, ponieważ samo wezwanie do zapłaty otwiera drogę do postępowania sądowego. Zgodnie z artykułem 187 Kodeksu postępowania cywilnego (KPC), na etapie pozwu należy wykazać, że próbowaliśmy polubownie załatwić sprawę. Skierowanie wezwania do spłaty zadłużenia jest taką formą polubownego załatwienia sporu. Skan wezwania do zapłaty wraz z potwierdzeniem nadania może być załącznikiem do pozwu.

Jednak wezwanie do zapłaty ma podstawową wadę: nie przerywa biegu przedawnienia.

Bieg Przedawnienia

Terminy przedawnienia (3, 6, 10 lat w zależności od faktury) należy bardzo pilnować. Po okresie przedawnienia roszczenie nie może być dochodzone sądownie ani egzekucyjnie, mimo że można dalej przypominać dłużnikowi o zapłacie. Artykuł 123 Kodeksu Cywilnego wskazuje, co przerywa bieg przedawnienia:

- Każda czynność przed sądem lub innym organem powołanym do rozpoznawania spraw (np. wytoczenie procesu, czyli skierowanie pozwu o zapłatę do sądu).

- Uznanie roszczenia przez osobę, przeciwko której roszczenie przysługuje.

Wezwanie do zapłaty nie przerywa biegu przedawnienia.

Jak przygotować skuteczne Wezwanie do Zapłaty

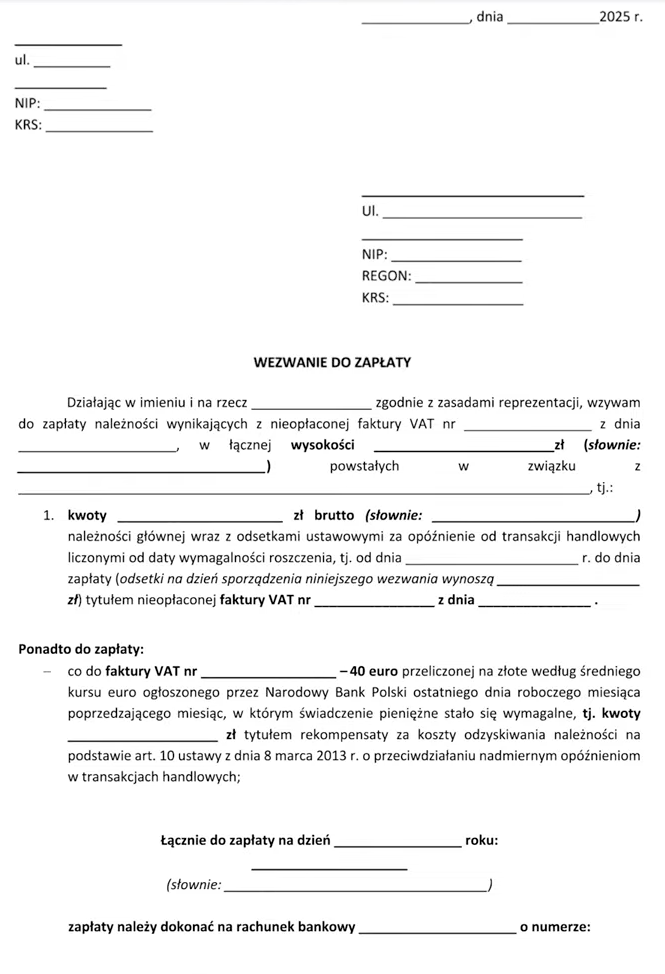

Chociaż wezwanie do zapłaty nie przerywa przedawnienia, jest kluczowym elementem miękkiej windykacji i jest potrzebne w postępowaniu sądowym. Aby zwiększyć szanse na uregulowanie należności, wezwanie powinno zawierać następujące elementy:

- Dane wierzyciela i dłużnika.

- Treść wzywająca do zapłaty, dokładnie informująca o zaległych należnościach: o jakie faktury, z jakiego dnia i w jakiej wysokości (słownie) chodzi, oraz z jakiego tytułu powstały. Ułatwia to dłużnikowi identyfikację należności.

- Kwotę należności głównej.

- Kwotę odsetek ustawowych za opóźnienie w transakcjach handlowych, liczonych od daty wymagalności do dnia zapłaty. Warto naliczać te odsetki, ponieważ można je skapitalizować, zwiększając kwotę należności głównej.

- Dodatkowo należy doliczyć rekompensatę za koszt odzyskiwania należności. Na podstawie artykułu 10 ustawy z dnia 8 marca 2013 r. o przeciwdziałaniu nadmiernym opóźnieniom w transakcjach handlowych, od każdej nieopłaconej faktury można pobrać 40, 70 albo 100 €. Kwota ta jest przeliczana na złote według średniego kursu euro ogłoszonego przez NBP ostatniego dnia roboczego miesiąca. Jest to rekompensata za poniesione koszty (np. koszty abonamentów prawnych, odsetki od zobowiązań zaciągniętych w celu zachowania płynności).

- Łączna kwota do zapłaty na dany dzień (z odsetkami i rekompensatą).

- Dokładny numer rachunku bankowego.

W przypadku braku zwrotu należności należy poinformować dłużnika, że sprawa zostanie skierowana na drogę postępowania sądowego bez ponownego wezwania do zapłaty, co ma za zadanie uświadomić dłużnikowi możliwość poniesienia przez niego dodatkowych kosztów. Należy to traktować jako próbę pozasądowego rozwiązania sporu, o której mowa w artykule 187 KPC. Można również wyliczyć i wskazać dłużnikowi, jakie potencjalne koszty (np. opłata sądowa, koszty zastępstwa procesowego) będzie musiał ponieść, jeżeli sprawa trafi do sądu.

Jeśli wezwanie do zapłaty przygotowuje kancelaria z podpisem radcy prawnego i pieczątką, ściągalność jest dużo większa, ponieważ dłużnik mający problem z terminowym regulowaniem zobowiązań widzi, że „żarty się skończyły”, a dalsze odwlekanie uregulowanie zadłużenia poniesie za sobą skierowanie sprawy do sądu przez profesjonalistów. Chęć uniknięcia żmudnej procedury sądowej przez zaległość zwykle mobilizuje zadłużonego przedsiębiorcę do jej natychmiastowej spłaty, co czyni to skuteczną formą egzekwowania należności.

Uznanie Długu i Ugoda

Aby przerwać bieg przedawnienia lub ułatwić postępowanie sądowe, można skorzystać z uznania długu.

- Uznanie niewłaściwe to nieformalne potwierdzenie dłużnika (np. SMS-owo, mailowo), że roszczenie istnieje w danej wysokości i że jest świadomy obowiązku uregulowania długu. Ułatwia to wykazanie istnienia zobowiązania w sądzie i pozwala na skierowanie pozwu w trybie upominawczym, by od razu dostać nakaz zapłaty.

- Uznanie właściwe polega na przygotowaniu dokumentu lub umowy, w której uregulowane jest istnienie długu. Takie działanie przerywa bieg przedawnienia i ułatwia postępowanie sądowe.

Można również zastosować ugodę, która jest konkretnym dokumentem regulowanym odpowiednimi przepisami Kodeksu Cywilnego, ustalającą warunki spłaty zobowiązania, np. rozłożenie na raty lub umorzenie odsetek. W ugodzie warto wskazać, że brak terminowego regulowania należności, nawet jednej raty, powoduje wymagalność całego zobowiązania (stawia je w stan wymagalności), co pozwala na szybkie przejście do postępowania sądowego.

Wpis dłużnika do rejestru dłużników (KRD, BIG)

Kolejnym krokiem windykacji miękkiej jest umieszczenie dłużnika zalegającego z wierzytelnościami w rejestrze dłużników, np. w Krajowym Rejestrze Długów (KRD) lub innego Biura Informacji Gospodarczej (BIG).

- Wpis do rejestru utrudnia życie dłużnikowi.

- Rejestracja dłużnika uniemożliwia zaciągnięcie jakichkolwiek kredytów. Dłużnik nie będzie w stanie zaciągnąć zobowiązania, ponieważ banki sprawdzają KRD i BIG.

- Dłużnik może stracić kontrakt, gdyż jego kontrahent sprawdzi go w rejestrze i odstąpi od podpisania lub kontynuowania umowy. Przez to narazi się na utratę płynności finansowej i pogorszenie sytuacji finansowej.

- W momencie podjęcia decyzji o przekazaniu informacji o dłużniku do rejestru, zwiększa się szansa na odzyskanie należności, ponieważ dłużnik spłaci zobowiązanie, by uniknąć widma procesu lub ograniczenia w funkcjonowaniu.

Biuro Informacji Gospodarczej

Biuro Informacji Gospodarczej (BIG) to instytucja, której głównym zadaniem jest gromadzenie, przechowywanie i udostępnianie informacji o zobowiązaniach finansowych zarówno osób fizycznych, jak i podmiotów gospodarczych. Jest to ważny element systemu wymiany informacji gospodarczych w Polsce. Z takich rejestrów korzysta większość banków, firmy ubezpieczeniowe, leasingodawcy itp. Dzięki wpisaniu do rejestru dłużnik może mieć problem, aby skorzystać z usług wyżej wymienionych firm.

W Polsce nie funkcjonuje jedno centralne biuro, ale kilka niezależnych BIG-ów. Możemy wybrać wśród czterech rejestrów dłużników:

- ERIF Biuro Informacji Gospodarczej

- BIG InfoMonitor

- Krajowy Rejestr Długów BIG

- Krajowe Biuro Informacji Gospodarczej (KBIG)

Windykacja twarda

Jeśli nie pomogą wyżej wymienione czynności, czeka nas twarda windykacja należności: droga sądowa, postępowaniach nakazowych, upominawczych oraz postępowania egzekucyjnego, a także związanych z tym kosztów.

Podsumowanie

Stosowanie miękkiej windykacji ze względu na bieg przedawnienia jest jak wyścig z czasem. Wezwanie do zapłaty to zasygnalizowanie dłużnikowi, że biegniemy, ale samo w sobie nie wydłuża trasy. Dopiero uznanie długu jest jak naciśnięcie pauzy i zresetowanie licznika czasu, dając nam nowy, pełny okres na dobiegnięcie do mety (sądu). Natomiast wpis do KRD lub BIG to postawienie przeszkody na drodze dłużnika – aby mógł dalej biec w swoim własnym życiu gospodarczym, musi najpierw usunąć tę przeszkodę, regulując nam płatność.